企業負擔究竟有多高?看中國稅收負擔

我們常有中國稅收負擔大這樣的直觀感受,《福布斯》“全球2005稅務負擔指數”中更是將中國內地列為僅次于法國的全球第二大稅收負擔地區,亞洲稅負最重的地區。與此同時,統計數顯示中國的稅負或許并沒有這么高。那么,中國的稅收負擔到底有多高呢?

中央政府稅負低 企業稅負高

根據世界銀行國內生產總值稅負率的數據排名(國內生產總值稅負率= 全國稅收收入/GDP),2011年全球有數據的150個國家和地區中國以10.39%的水平居于第131位,遠低于世界大多數國家和地區的稅收負擔,僅為排名第一的立陶宛稅負率的1/4。全球平均稅負水平為13.72%,高于中國的稅負率3個多點。

為什么會出現實際感受與統計數據明顯的背離呢?這主要是因為世界銀行的統計僅僅將中央政府的稅收收入計算在內,而同樣占據重要地位的地方稅收并沒有同步反映出來。根據國家統計局的數據,每年全國稅收總收入中約45%的稅收收入來自地方政府,如果將地方稅收考慮在內,中國稅負水平遠超過數據表現,甚至超過全球過半的國家和地區。

GDP計算方法之一收入法,就是根據各生產要素在生產過程中應得的收入份額進行計算,分為勞動者報酬、生產稅凈額(生產稅扣除生產補貼,以下簡稱生產稅)、固定資產折舊和營業盈余四部分。其中生產稅包括了企業勞動生產中需要繳納的各類直接、間接類稅金,如增值稅、消費稅、關稅、房產稅、資源稅等,但將企業所得稅作為營業盈余的一部分而排除在外。生產稅凈額與GDP的比值反映了企業在經營生產過程中需要承擔的稅收負擔多少。

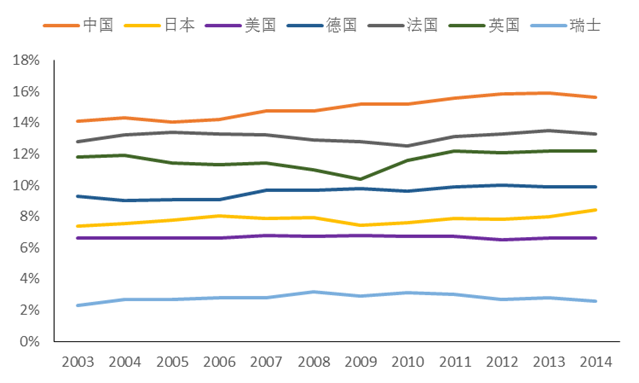

中國生產稅占GDP比重高于其他發達國家

和世界其他發達國家相比,我國生產稅的比例是比較高的。2014年,中國生產稅比例為15.64%,比瑞士2.6%的水平高出13個百分點,和日本8.41%、美國6.6%也存在較大差距。也就是說,中國企業每生產一單位的產出需要支付更多的稅金,在原料價格、人力成本和其他成本不變的情況下,企業的利潤空間被壓縮,能夠用于后期生產發展或股東分紅的部分有限。從長遠來看對于企業自身發展是不利的,在行業內部同全球其他國家的競爭也是缺乏優勢的。

中美日稅制對比:中國稅制為流轉稅導向

按征稅對象,我國稅收主要可分為商品和勞務稅、所得稅、財產和行為稅、資源稅和特定稅五大類。2001-2014年,我國總體征稅數額以17.28%的幅度年增長,14年間實現了七倍多的增長。包括增值稅、營業稅、消費稅等流轉稅在內的商品和勞務稅類在總量上保持超半數的絕對地位,增速與總稅額基本持平。2014年我國整體稅收收入為11.98萬億元,商品和勞務稅6.35萬億元,所得稅3.20萬億元,財產稅、資源稅和特定稅分別為0.86億元、0.70億元和0.88億元。

美國稅收由聯邦和各州政府兩方征收,2014年共計38872.4億美元,其中77.73%來自于聯邦政府。具體來看,州政府的稅收主要涵蓋房產稅、銷售和收入稅、其他稅收(包括遺產和贈與稅、單證和股票轉讓稅、采掘稅等)和部分的所得稅。聯邦政府稅收種類包括個人所得稅、企業所得稅、社會保險稅、消費稅、遺產和贈與稅及關稅等。2014年個人所得稅總和占總稅收的43.87%,企業所得稅27.52%,具有所得課稅性質的社會保險稅占8.25%。

日本稅收結構基本是個人所得稅、公司稅和消費稅三足鼎立的現狀。稅種主要有個人所得稅、公司稅、繼承稅、消費稅、酒稅、煙草稅、汽油稅、印花稅和其他稅組成,其中以個人所得稅、消費稅和公司稅為主,2015年比重分別為30.15%、20.16%和31.38%。近20年的數據同樣表明日本從所得稅逐步向消費稅轉移的趨勢,并在2015年消費稅比重首度超過個人所得稅。

中國、美國和日本分別采用三種不同的稅制結構,有各國政治歷史的原因,從而給企業的生產運營帶來程度不一的稅收負擔。

我國實行的以流轉稅為主體的稅制結構保證了充足的稅源,這也是中國稅收能夠穩步增長的前提條件。但與此同時由于流轉稅自身稅制的不足在地方征收上的權責問題極易出現對于同一對象重復征稅的情況,進一步加重企業的稅收負擔。以美國為代表的西方發達國家采用以所得稅為主體的稅制模式,稅收收入與國民收入關系密切,增減對物價不會產生直接的影響,并且對納稅主體的收入消費投資活動有直接影響。而日本更多的是介于兩者之間,在流轉稅和所得稅中尋求一個平衡點。

綜合來看,我國稅收側重于流轉稅而在所得稅上的弱化是企業生產稅負較重的原因之一。隨著稅改的不斷推進,通過稅率稅目的調整、稅種的整合、稅收優惠等措施,這種情況有望得到改善。

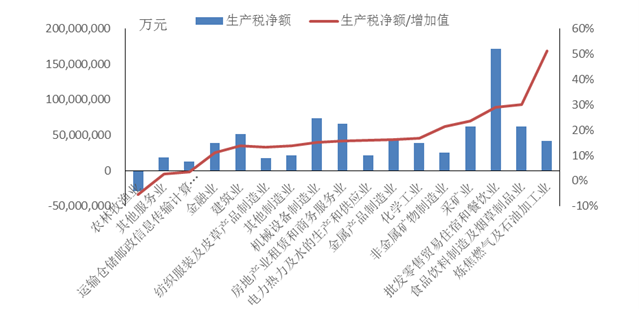

行業稅負比較:最高稅負超50%

根據統計局公布的投入產出表,2012年煉焦燃氣及石油加工業以生產稅比重51.15%名列各行業稅負榜第一,意味著行業生產所繳納稅收超過人力成本、固定資產和營業盈余的總和,稅收負擔嚴重超過其他行業。其次,食品飲料制造及煙草制品業、批發零售貿易住宿餐飲業、采礦業和非金屬礦物制造業的生產稅比重分別為30.13%,28.92%,23.51%和21.28%。

生產稅負擔較輕的行業包括運輸倉儲郵政信息傳輸計算機服務軟件業和其他服務業。由于特殊的行業性補助政策,農林牧漁業生產稅凈額為-2896億元,占增加值的-5.53%。

煉焦燃氣及石油行業生產稅負擔占行業增加值的51.15%,其中大部分來自于生產稅占增加值比重66.33%的精煉石油和核燃料加工品,增加值占到煉焦燃氣及石油行業的71.1%。

石油加工行業所需要繳納的生產稅種類繁多,主要包括增值稅、資源稅、關稅以及其他附加稅等。其次在企業運營過程也需要繳納一些稅種,如城市建設維護稅、教育費附加、地方教育附加、房產稅、土地稅、車船稅等。綜合考慮石油加工行業稅率大概為45%-50%。

2012年各行業生產凈稅負率差別顯著

近年來隨著生產總值和居民可支配收入的增加,社會消費品零售額穩步提高。然而從行業景氣程度來看,從事批發零售的企業在競爭能力和盈利能力上呈現下滑趨勢,企業經營日益困難,其中稅收是一個不可忽視的因素。

批發零售行業涉及產品較廣,與各制造生產行業均有緊密聯系,需要繳納的生產稅包括增值稅、消費稅、城市維護建設稅、房產稅、城鎮土地使用稅、房地產稅、印花稅、契稅等。其中對高檔消費品如化妝品、珠寶、手表等征收的消費稅和進口導致的關稅進一步加重行業負擔,也由此帶來了海外代購、海淘等消費需求逐步向境外轉移的情況。

造成當前房地產去庫存困境的主要在于人均可支配收入和房產價格之間懸殊的差距,從取得土地、設計施工、銷售甚至物業管理各階段的稅收負擔也是壓制房地產發展的囹圄。

以上海200平米價值一千萬的房屋為例,若土地成本為3萬/平方米,取得土地階段稅金28.2萬元;設計施工平均1萬/平方米計算,稅金需要1.6萬元;銷售配置階段銷售方需要支付75.3萬元,購買方46.2萬元。從土地出讓到銷售完成涉及到的稅金約為150萬元,也就是說50,000元/平方米的房屋價格需要支付15%的稅金給國家財政。若加入土地出讓金的考慮,40%的土地價格計算的話,稅金支付將能夠達到400萬。

不同類型乘用車的售價顯示出截然不同的特征,總體來說,我國車型的售價普遍高于國外市場,中型車貴5-10萬元,中大型車貴一倍左右,而豪華車差價達到百萬。橫跨在中大型車和豪華車上的價格鴻溝,很大一部分由于這些車型和核心零部件需要依靠國外進口的情況,扣除關稅等影響,汽車裸價基本和國外市場售價類似。

按照最惠國待遇,汽車整車進口關稅稅率約為25%,配件稅率6-20%不等,兩者均需要支付增值稅17%。整車還需繳納1-40%不等的消費稅。以一輛進口2.6升排氣量的乘用車為例(如寶馬X5,奔馳GLE),綜合三稅的稅額就是報關價格(即裸價)的66個點,占售價的40%以上。除此之外,2001年起我國實行車輛購置稅法,稅率為10%。2012年起開始征收車船稅,每年每車60-5400元不等。其他強制性稅費還包括交強險費、驗車費、車牌費、以及部分城市的拍號費,合計不低于3000元。

供給側改革的稅改預期

進入2016年,“供給側改革”任務被反復提及,以“去產能,去庫存,去杠桿,降成本,補短板”為細則的五大任務成為今年新政策的著力點。從目前已經公布的政策來看,稅改將主要針對去產能、去庫存、降成本三個任務和其相關的行業。

要想從根本上解決中國企業生產稅負高的問題,借此提高企業生產效率和產品競爭力,進行深入的結構性稅收改革是極其必要的。具體來說,可以從以下幾部分進行:

逐步調整稅制結構,調整稅目和征收范圍,強化以所得稅、繼承稅為主體的財產稅,弱化商品勞務稅的地位和作用,減少企業在商品服務交易過程中對于流轉稅類的負擔;

結合國家發展戰略給予小微企業和高新技術產業稅收優惠補助政策,頒布統一的特定納稅人標準,縮減企業申請優惠資格的流程,使政策涵蓋更多的企業和行業;

對于高稅負行業,按照行業屬性進行可能的稅種合并和減免,可以多采用行業基金形式,降低企業的稅收負擔,同時推進資源稅改革,加快建立環境保護類稅收;

探索某些稅種的稅率改革,運用超額累進稅率,在保證稅金總體水平不變的基礎上減輕小微企業的負擔。

(轉自騰訊財經)

發表評論共有0訪客發表了評論

暫無評論,快來搶沙發吧!